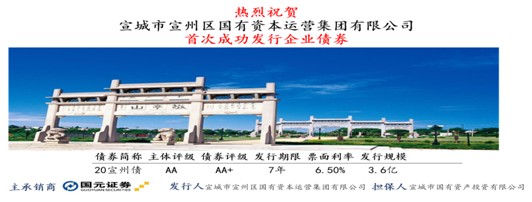

12月2日 ,我公司“2020年宣城市宣州區(qū)國有資本運營集團有限公司企業(yè)債券”成功發(fā)行。本次債券由國元證券有限公司主承銷��,發(fā)行規(guī)模3.6億元,發(fā)行期限7年,主體評級AA,債項評級AA+�,票面利率6.5%�����。本期債券為我集團公司首次公開發(fā)行企業(yè)債券�����,也是宣州區(qū)內(nèi)企業(yè)首次公開發(fā)行企業(yè)債券��。

據(jù)最新相關資料顯示�,近一個月同類同級別同期限企業(yè)債券平均發(fā)行利率為7.5%���,近三個月平均發(fā)行利率6.71%��。我公司本次債券以較低票面利率成功發(fā)行表明市場對我公司的認可���,也標志著我公司順利進入直接融資資本市場,很好地提升了宣州區(qū)屬企業(yè)在資本市場的整體形象和影響力���,也為宣州區(qū)企業(yè)拓展企業(yè)債券融資渠道產(chǎn)生了良好的示范效應。